Es un beneficio tributario que permite a las micro y pequeñas empresas con ventas anuales de hasta 1,700 UIT prorrogar el pago del IGV de un periodo tributario hasta por tres meses, bajo las características y condiciones que a continuación iremos explicando.

¿Quiénes pueden acogerse?

- Que vendan bienes, presten servicios y/o ejecuten contratos de construcción

- Micro y pequeñas empresas cuyas ventas anuales no sean superiores a 1,700 UIT (se toma como referencia la UIT vigente en el periodo anterior al de la opción de prórroga).

¿Cómo se realiza el cálculo de las ventas anuales?

Precisemos que para efectos del cálculo de las ventas anuales deben tomarse en cuenta los montos de las ventas de los meses de enero a diciembre del año anterior al periodo por el que se ejerce la opción de prórroga, según el régimen tributario:

-

Régimen General y RMT: Ingresos netos obtenidos en el mes considerados para el pago a cuenta del Impuesto a la Renta.

-

NRUS: Ingresos brutos mensuales en base a los cuales se ubica la categoría del NRUS.

-

Régimen Especial de Renta - RER: Ingresos netos mensuales considerados para el pago de la cuota mensual del RER.

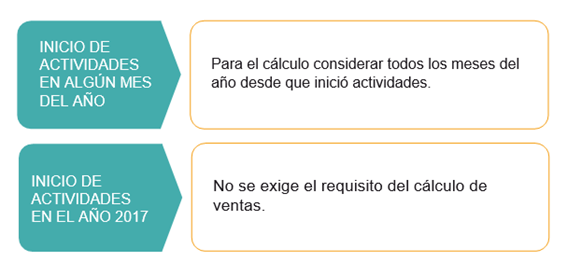

Existen reglas de excepción, en el caso de un contribuyente que inicia actividades durante el año anterior al período por el que se ejerce la opción de prórroga o si inicia sus actividades en el año al que corresponde el periodo a prorrogar.

¿Quiénes no pueden acogerse?

Precisemos que para efectos del cálculo de las ventas anuales deben tomarse en cuenta los montos de las ventas de los meses de enero a diciembre del año anterior al periodo por el que se ejerce la opción de prórroga, según el régimen tributario.

-

Las MYPES con deudas exigibles coactivamente mayores a una (01) UIT.

-

MYPES cuyo titular o socios hubieren sido condenados por delito tributario.

-

Quienes se encuentren en procesos concursal.

-

MYPES que no hubieren declarado o pagado IGV y Renta de los 12 últimos periodos anteriores a la fecha de acogimiento a la prórroga del pago.

Ahora bien, cabe la posibilidad que en el supuesto que no hubieran declarado o pagado:

Regularicen pagando o fraccionando dichas obligaciones en un plazo de hasta 90 días previos al acogimiento al beneficio de la prórroga del pago del IGV de determinado período tributario.

| Importante |

|---|

|

¿Cómo opera la prórroga del pago del IGV?

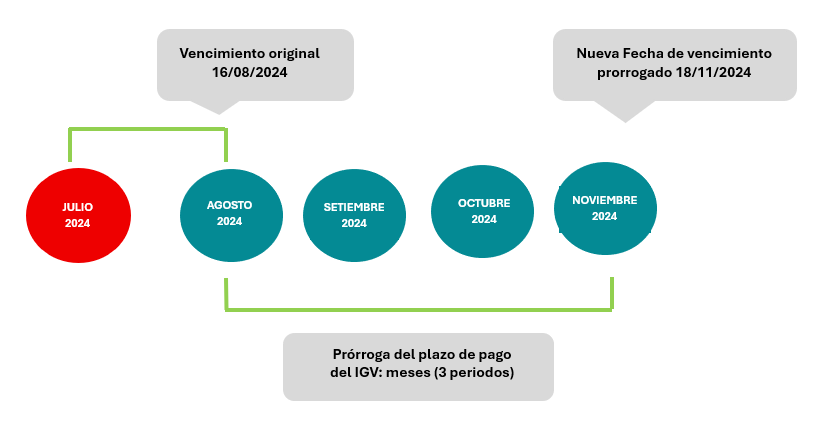

El plazo de pago original se posterga hasta la fecha de vencimiento que corresponda al tercer período siguiente a aquel por el que se ejerce la opción, veámoslo gráficamente:

Por ejemplo: el pago del período 07/2024, que se declara en agosto, se puede prorrogar hasta el vencimiento de la declaración del periodo 10/2024.

Veámoslo gráficamente:

|

Importante |

|---|

|

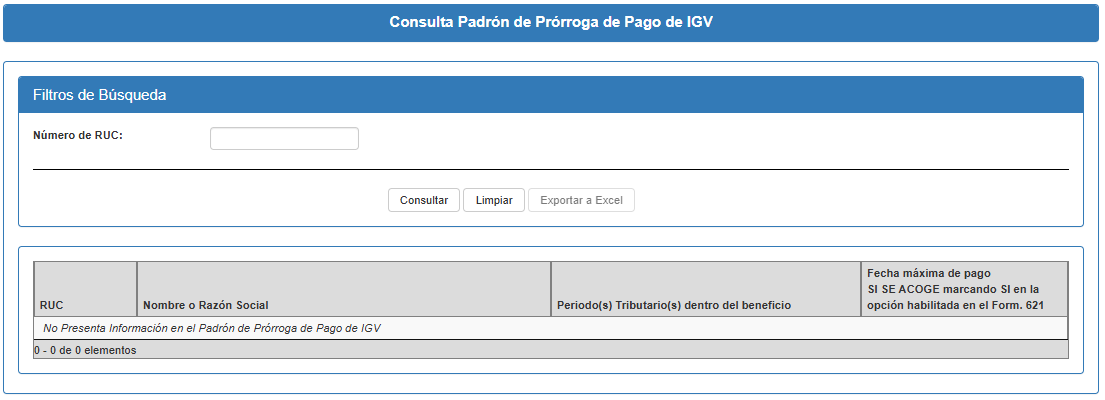

Consulta motivo de exclusión del padrón del IGV Justo

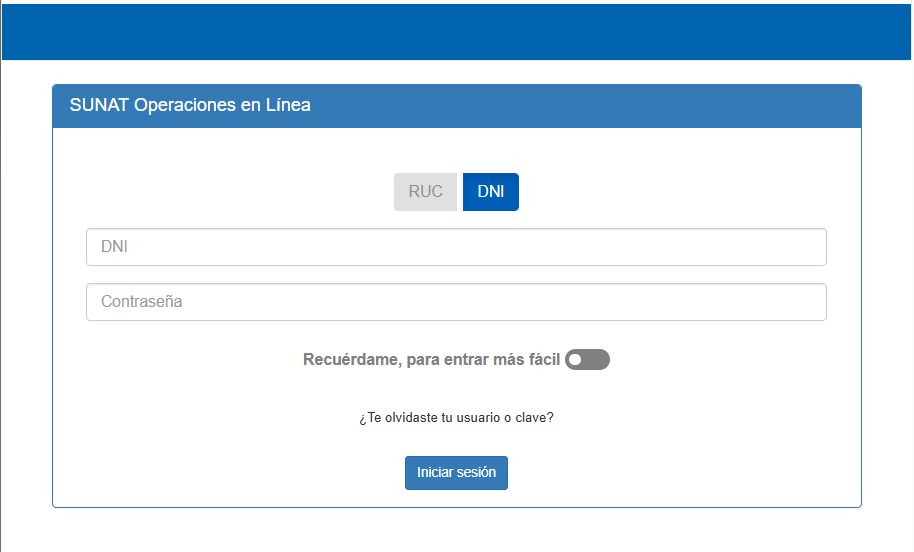

1. Ingresa a la opción Trámites y Consultas dentro del Portal de la SUNAT

2. Ingresa tu RUC, tu usuario y Clave SOL

3. Dentro de la plataforma ingrese a mis declaraciones informativas, continúe el siguiente orden: consulto mis declaraciones y pagos, luego declaraciones y pagos, y finalmente consulta exclusión prórroga de IGV, consulta por número de RUC.

El sistema sólo mostrará el motivo y el detalle de la exclusión a partir del periodo tributario 2017-12. Por los periodos anteriores se mostrar el motivo, pero no el detalle del motivo.

Se visualiza entre otros datos: el periodo tributario, el estado del acogimiento, la fecha de prórroga para el pago del IGV y la fecha límite para regularizar las obligaciones tributarias de cada periodo tributario consultado.

El “Estado de Acogimiento” de cualquier contribuyente, podrá mostrar lo siguiente:

- Excluido (no incorporado al padrón), para conocer el motivo, dar clic en el botón verde

- Incorporado (habilitado en el padrón),

- No Acogido (marcó no acogerse en el PDT 621).

En algunos casos, aparecerá el estado “en evaluación”, debido a 2 situaciones:

- El contribuyente no presentó el formulario 621.

- El contribuyente presentó el formulario 621, pero la declaración aún no migra a los sistemas de la SUNAT.

Añadir nuevo comentario