Concepto de Saldo a Favor Materia de Beneficio (SFMB)

El artículo 34° del TUO de la Ley del IGV e ISC señala que el monto del IGV que hubiera sido consignado en los comprobantes de pago correspondientes a las adquisiciones de bienes, servicios, contratos de construcción y las pólizas de importación dará derecho a un Saldo a Favor del Exportador (SFE), conforme lo disponga el Reglamento.

El Saldo a Favor por Exportación se deducirá del Impuesto Bruto del IGV a cargo del sujeto. De quedar un monto a favor, este se denominará Saldo a Favor Materia del Beneficio (SFMB)

Para determinar el Saldo a Favor por Exportación (SFE), los comprobantes de pago, notas de crédito y débito y las declaraciones de importación y exportación, deberán ser registrados en los libros de contabilidad y en los registros de compras y ventas.

Determinación del SFMB

El Saldo a Favor por Exportación será determinado de acuerdo a lo establecido por el numeral 3 del artículo 9 del Reglamento del Impuesto General a las Ventas e Impuesto Selectivo al Consumo.

Al respecto la citada norma indica que el Saldo a Favor por Exportación será el determinado de acuerdo al procedimiento establecido su numeral 6 del Artículo 6, del citado cuerpo normativo. En tal sentido el Saldo a Favor del Exportador se determina sobre la base del IGV consignado en los comprobantes de pago correspondiente a las adquisiciones de bienes, servicios, contratos de construcción y las pólizas de importación que otorgan derecho al crédito fiscal

Luego de la determinación del saldo a favor del exportador, debe deducirse el Impuesto Bruto del IGV, si lo hubiese. De quedar un monto remanente éste se denominará Saldo a Favor Materia de Beneficio:

Aplicación del SFMB

El Saldo a Favor Materia de Beneficio (SFMB), resultante de la diferencia a favor, del Impuesto Bruto del IGV y el Saldo a Favor del Exportador, puede ser materia de compensación de acuerdo a lo siguiente:

Compensación automática con el Impuesto a la Renta: El SFMB puede ser compensado con la deuda tributaria por pagos a cuenta, y con el pago de regularización del impuesto a la renta.

Compensación con la deuda por otros tributos del Tesoro Público : Si el contribuyente no tiene impuesto a la renta por pagar durante el año, o, en el transcurso de un mes este fuera insuficiente para absorber el SFMB, podrá compensarlo con la deuda tributaria de cualquier otro tributo que sea ingreso del Tesoro Público, siempre que el sujeto que compensa tenga la calidad de contribuyente de los tributos contra los cuales se haga la compensación.

Base legal: Artículo 34 del T.U.O. de la Ley del IGV

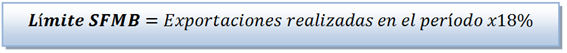

La compensación o devolución tiene como límite un porcentaje equivalente a la tasa del Impuesto General a las Ventas incluyendo el Impuesto de Promoción Municipal, sobre las exportaciones realizadas en el período. El Saldo a Favor Materia del Beneficio que exceda dicho límite podrá ser arrastrado como Saldo a Favor por Exportación a los meses siguientes.

Base legal: Artículo 4 del Reglamento de Notas de Crédito Negociable, Decreto Supremo N° 126-94-EF

Determinación del SFMB

El Saldo a Favor Materia del Beneficio cuya compensación o devolución no hubiere sido aplicada o solicitada pese a encontrarse incluido en el límite establecido en el párrafo anterior podrá arrastrarse a los meses siguientes como Saldo a Favor por Exportación. El monto del referido saldo a favor incrementará el límite indicado en el párrafo anterior de las exportaciones realizadas en el período siguiente.

En el caso que no fuera posible la compensación señalada anteriormente, procederá la devolución, la cuales se puede efectuar mediante Cheque no Negociable, abono en cuenta o Notas de Crédito Negociables

El saldo no compensado materia de devolución se determina del siguiente modo:

La compensación o devolución tendrá como límite un porcentaje equivalente a la tasa del Impuesto General a las Ventas incluyendo el Impuesto de Promoción Municipal, sobre las exportaciones realizadas en el período. El saldo a favor materia de beneficio que exceda dicho límite podrá ser arrastrado como Saldo a Favor por Exportación a los meses siguientes.

El saldo a favor materia de beneficio cuya compensación o devolución no hubiere sido aplicada o solicitada pese a encontrarse incluido en el límite establecido en el párrafo anterior podrá arrastrarse a los meses siguientes como Saldo a Favor por Exportación. El monto del referido saldo a favor incrementará el límite indicado en el párrafo anterior de las exportaciones realizadas en el período siguiente.

Determinación del límite del monto a compensar o solicitar en devolución

Tal y como se ha señalado a efectos de compensar el SFMB o solicitado en devolución el artículo 4 del Reglamento de Notas de Crédito Negociable establece que el monto a compensar o devolver tendrá como límite un porcentaje equivalente a la tasa del IGV incluyendo la Tasa del Impuesto de Promoción Municipal quedando determinado de la siguiente manera:

Asimismo, se deben considerar, para efectos de la determinación del monto de las exportaciones realizadas en el período se tomará en cuenta.

a) Para el caso de Exportación de Bienes.- El valor FOB de las declaraciones de exportación debidamente numeradas que sustenten las exportaciones embaracadas en el período cuya facturación haya sido efectuada en el período o períodos anteriores al que corresponda la Declaración - Pago.

b) En la exportación de servicios.- El valor de las facturas que sustenten el servicio prestado a un no domiciliado y que hayan sido emitidas en el período a que correspondan la Declaración - Pago.

c) Las notas de débito o crédito emitidas en el período a que corresponde la Declaración - Pago.

PDB Exportadores

Este software desarrollado por la SUNAT para uso de los contribuyentes permite registrar correctamente el detalle de las adquisiciones y exportaciones realizadas, a fin de determinar el monto del Saldo a Favor Materia de Beneficio (SFMB) de aquellos contribuyentes que realizan exportaciones, entre otros.

En caso que por primera vez se presente una solicitud de devolución y/o se efectúe la compensación, se deberá presentar la información correspondiente al mes solicitado y los meses anteriores desde que se originó el saldo.

De no haberse efectuado la compensación y solicitado la devolución en uno o mas meses, se deberá presentar la información de los referidos meses.

Cuando el saldo corresponda a más de doce (12) meses, sólo se deberá presentar la información de los doce (12) últimos meses.

¿Cómo se puedo obtener el PDB Exportadores?

- Puede realizar la descarga desde este enlace: https://www2.sunat.gob.pe/orientacion/pdbExpo/instaladores.htm

- Una vez instalado el software en su computador, ingresa con usuario y contraseña: ADMINIST.

- Genera el archivo PDB para su presentación (Para guardar el archivo de envío debe utilizar un código de envío, que lo puede consultar en SUNAT Operaciones en Línea).

¿Cómo se presenta el PDB Exportadores?

- Ubicar la opción de “Otras declaraciones y Solicitudes”.

- Dar clic en “Presentación del PDB Exportadores” e ingresar la información que corresponda (envía el archivo PDB). De no mediar ninguna de las causales de rechazo, el sistema generará automáticamente la Constancia de Presentación del PDB Exportadores, la que podrá ser impresa o enviada al correo electrónico que se indique.

- Luego de enviar el PDB Exportadores, ingresar al enlace "Presentación de Solicitudes SFMB SIN GARANTIA”.

Para tener en cuenta: Para presentar el PDB Exportadores a través de SUNAT Virtual, previamente el exportador deberá ingresar en el referido software la información a que se refieren los incisos a) y b) del artículo 8° del Reglamento de Notas de Crédito Negociables y el segundo párrafo del artículo 2° de la Resolución de Superintendencia N° 157-2005/SUNAT.

Para más información sobre el Programa de Declaraciones de Beneficios (PDB) ingrese al siguiente enlace: https://orientacion.sunat.gob.pe/3571-07-pdb-exportadores

| Paso a paso | Para conocer cómo realizar el PDB, haz clic aquí. |

|---|

Solicitud de devolución del Saldo a Favor Materia del Beneficio

El exportador puede solicitar su SFMB de 2 maneras, puede ser virtual mediante el FV 1649 a través de la clave sol o físicamente mediante el formulario 4949.

En caso solicite la devolución a través de abono cuenta, el contribuyente deberá previamente registrar en SUNAT Operaciones en Línea, el Código de Cuenta Interbancario (CCI), de la cuenta donde desea se realice la devolución, todo ello conforme a lo señalado en los artículos 3 y 4 de la Resolución de Superintendencia N.° 210-2019/SUNAT

Puede ver la información para el registro de CCI, ingrese aquí https://www.gob.pe/24784-registrar-codigo-de-cuenta-interbancario-cci-en-sunat

Solicitud Virtual:

Solicita la devolución mediante el Formulario Virtual N° 1649 - “Solicitud de Devolución”, en SUNAT Virtual utilizando su Código de Usuario y Clave SOL.

Pasos:

- Diríjase a SUNAT Virtual: www.sunat.gob.pe/sol.html, elegirá la opción Trámites y Consultas, donde ingresará su RUC y clave SOL

- Ya en la plataforma, siga el siguiente orden de opciones: Empresas/Otras Declaraciones y Solicitudes/Mis Devoluciones/Devoluciones/Registro de Solicitud de Devolución 1649.

- Luego, completa la información y guarda la constancia de presentación.

Una vez presentada la solicitud de devolución, el sistema validará el trámite, generando de manera automática la constancia de presentación de la solicitud, la que se podrá imprimir o ser grabada como archivo por el contribuyente.

La entidad evaluará tu solicitud en un plazo máximo de 45 días hábiles y el resultado será notificado a tu Buzón electrónico SOL.

|

Manuales de ayuda |

|---|

Solicitud Física:

Alternativamente, el exportador también puede solicitar la devolución del Saldo a Favor Materia de Beneficio (SFMB) de manera presencial en las dependencias y Centros de Servicios al Contribuyente, presentando:

El Formulario 4949 "Solicitud de Devolución" en original y copia, llenado y firmado por el titular o el representante legal acreditado en el RUC.

El medio magnético que contiene la información generada por el PDB – Exportadores, acompañando el "Resumen de Datos de Exportadores" firmada por el titular o el representante legal acreditado ante la SUNAT en dos (2) ejemplares. De no incurrir en causal de rechazo, se otorgará la Constancia de Presentación de la información y se sellará uno de los ejemplares del "Resumen de Datos de Exportadores".

| Tener en cuenta | El importe máximo a solicitar la devolución a través de abono en cuenta es de S/ 390,000.00 |

|---|

Plazo para resolver la solicitud de devolución de SFMB

Mediante el D.S. 088-2018-EF, publicado el 04.05.2018, se modificaron los plazos y condiciones para que la SUNAT atienda las solicitudes de devolución del Saldo a Favor del Exportador, la que dependerá del tipo de exportación que se realice:

1. Para los que únicamente exportan “Bienes”

El plazo podrá ser de 2, 15 o 30 días dependiendo de las condiciones que se indican en el siguiente cuadro:

- Salvo que se encuentren en el listado de exportadores que no requieren garantía http://www.sunat.gob.pe/padronesnotificaciones/exportadores/listaExportNoGarantTipo-01.html

- Sujetos que no cuenta con los 12 o 6 meses por recién haber iniciado actividades, la condición se verificará desde el mes de inicio de actividades hasta el mes anterior a la solicitud.

- Compensación, Orden de Pago o Resolución de Determinación según el Artículo 36° de la Ley del IGV.

- Sujetos que no cuenta con los 6 meses por recién estar obligados, haber sido incorporados o haberse afiliado a los sistemas para llevar los registros de ventas e ingresos y de compras de manera electrónica, o recién haber obtenido la calidad de generador de dichos registros, la condición se verificará desde el mes en que se considere producida cada una de las mencionadas circunstancias hasta el mes anterior al de la presentación de la solicitud.

Nota: Para la reducción del plazo de atención a 15 días hábiles, el monto de “las adquisiciones” respaldadas en comprobantes de pago electrónicos, así como en notas de débito y crédito electrónicas no incluye a las declaraciones de importación y en el caso de solicitudes presentadas por un sujeto parte de sociedades irregulares, comunidad de bienes, joint ventures, consorcios y demás contratos de colaboración empresarial que no lleven contabilidad independiente, el documento de atribución entregado por el operador que se presente junto a la solicitud, podrá ser físico o electrónico.

2. Para los que exportan “servicios” o “bienes y servicios”

El plazo podrá ser de 2, 20 o 45 días dependiendo de las condiciones que se indican en el siguiente cuadro:

- Salvo que se encuentren en el listado de exportadores que no requieren garantía http://www.sunat.gob.pe/padronesnotificaciones/exportadores/listaExportNoGarantTipo-01.html

- Sujetos que no cuenta con los 12 o 6 meses por recién haber iniciado actividades, la condición se verificará desde el mes de inicio de actividades hasta el mes anterior a la solicitud.

- Compensación, Orden de Pago o Resolución de Determinación según el Artículo 36° de la Ley del IGV.

- Sujetos que no cuenta con los 6 meses por recién estar obligados, haber sido incorporados o haberse afiliado a los sistemas para llevar los registros de ventas e ingresos y de compras de manera electrónica, o recién haber obtenido la calidad de generador de dichos registros, la condición se verificará desde el mes en que se considere producida cada una de las mencionadas circunstancias hasta el mes anterior al de la presentación de la solicitud.

Nota: Para la reducción del plazo de atención a 20 días hábiles, el monto de “las adquisiciones” respaldadas en comprobantes de pago electrónicos, así como en notas de débito y crédito electrónicas no incluye a las declaraciones de importación y en el caso de solicitudes presentadas por un sujeto parte de sociedades irregulares, comunidad de bienes, joint ventures, consorcios y demás contratos de colaboración empresarial que no lleven contabilidad independiente, el documento de atribución entregado por el operador que se presente junto a la solicitud, podrá ser físico o electrónico

IMPORTANTE:

Es importante recalcar que si se detectase indicios de evasión tributaria por parte del solicitante, o en cualquier eslabón de la cadena de comercialización del bien materia de exportación, incluso en la etapa de producción o extracción, o si se hubiera abierto instrucción por delito tributario al solicitante o a cualquiera de las empresas que hayan intervenido en la referida cadena de comercialización, la SUNAT podrá extender en seis (6) meses el plazo para resolver las solicitudes de devolución. De comprobarse los hechos referidos, la SUNAT denegará la devolución solicitada, hasta por el monto cuyo abono al Fisco no haya sido debidamente acreditado.

Es el IGV de las compras o adquisiciones de bienes, servicios, pólizas de importación y contratos de construcción que están destinadas a la exportación de bienes o servicios,

cuyo tratamiento es similar al del crédito fiscal.

Es la venta de bienes muebles que realiza un sujeto domiciliado en el país a favor de un sujeto no domiciliado, independientemente de que la transferencia de propiedad ocurra en el país o en el exterior, siempre que dichos bienes sean objeto del trámite aduanero de exportación definitiva.

Los servicios (en general) se considerarán exportados y no estarán afectos al IGV, cuando cumplan concurrentemente con los siguientes requisitos:

- Se presten a título oneroso desde el país hacia el exterior, lo que debe demostrarse con el comprobante de pago que corresponda, emitido de acuerdo con el reglamento de la materia y anotado en el Registro de Ventas e Ingresos.

- El exportador sea una persona domiciliada en el país.

- El usuario o beneficiario del servicio sea una persona no domiciliada en el país.

- El uso, la explotación o el aprovechamiento de los servicios por parte del no domiciliado tengan lugar en el extranjero.

La exportación de bienes o servicios, así como los contratos de construcción ejecutados en el exterior, no están afectos al Impuesto General a las Ventas.

El IGV consignado en los comprobantes de pago correspondiente a las adquisiciones de bienes, servicios, contratos de construcción y las pólizas de importación darán

derecho a un saldo a favor del exportador. A fin de establecer dicho saldo serán de aplicación las disposiciones referidas al crédito fiscal contenidas en los Capítulos VI y

VII de la Ley del IGV.

Luego de la determinación del saldo a favor del exportador, debe deducirse el Impuesto Bruto del IGV, si lo hubiese. De quedar un monto a su favor éste se denominará Saldo

a Favor Materia de Beneficio.

Si el saldo por exportación es mayor que el Impuesto Bruto se genera el SFMB.

El exportador podrá compensarlo automáticamente con la deuda tributaria por pagos a cuenta y de regularización del Impuesto a la Renta. Si no tuviera Impuesto a la Renta

que pagar durante el año o en el transcurso de algún mes o éste fuera insuficiente para absorber dicho saldo, podrá compensarlo con la deuda tributaria correspondiente a cualquier otro tributo que sea ingreso del Tesoro Público respecto de los cuales el sujeto tenga la calidad de contribuyente (por ejemplo, contra el ITAN).

En el caso que no fuera posible lo señalado anteriormente, procederá la devolución.

La compensación o devolución tiene como límite un porcentaje equivalente a la tasa del Impuesto General a las Ventas incluyendo el Impuesto de Promoción Municipal, sobre las exportaciones realizadas en el período. El Saldo a Favor Materia del Beneficio que exceda dicho límite podrá ser arrastrado como Saldo a Favor por Exportación a los

meses siguientes.

Es así que el exportador debe verificar el límite respecto a lo EMBARCADO, no de lo facturado.

En ese sentido, el saldo a favor materia de beneficio que excede del límite se va a arrastrar como saldo a favor por exportación, esto implicará que, en el mes siguiente,

deberá sumarse al saldo a favor materia de beneficio del periodo y nuevamente volver a verificar y calcular si se encuentra dentro del límite del 18% de las exportaciones

embarcadas del periodo.

Es un software desarrollado por la SUNAT que permite registrar las compras y exportaciones realizadas, con el fin de calcular el Saldo a Favor Materia de Beneficio (SFMB).

Los contribuyentes (persona naturales con negocio y personas jurídicas) que se dediquen a la actividad de exportación de bienes y/o servicios, que requieran realizar la

compensación y/o solicitar la devolución del SFMB.

La solicitud de devolución y/o compensación será denegada.

• Relación detallada de los comprobantes de pago que respalden las adquisiciones efectuadas, así como de las notas de débito y crédito respectivas y de las declaraciones de importación, correspondientes al período por el que se comunica la compensación y/o se solicita la devolución.

• En el caso de los exportadores de bienes, relación detallada de las declaraciones de exportación y de las notas de débito y crédito que sustenten las exportaciones

realizadas en el período por el que se comunica la compensación y/o se solicita la devolución. En la citada relación se deberá detallar las facturas que dan origen

tanto a las declaraciones de exportación como a las notas de débito y crédito ahí referidas.

• En el caso de exportadores de servicios, relación detallada de los comprobantes de pago y de las notas de débito y crédito que sustenten las exportaciones

realizadas en el período por el que se comunica la compensación y/o se solicita la devolución.

Base legal, artículo 8 del Reglamento de Notas de Crédito Negociables.

Respecto a la información a registrar se debe considerar lo siguiente:

a. De no haberse efectuado la compensación ni solicitado la devolución en uno o más meses, se deberá presentar la información de los referidos meses (mes por mes).

b. En caso que por primera vez se presente una solicitud de devolución y/o se efectúe la compensación, se deberá presentar la información correspondiente al mes solicitado y los meses anteriores desde que se originó el saldo.

En caso el saldo corresponda a más de 12 meses, sólo se deberá presentar la información de los doce 12 últimos meses.

En caso solicite la devolución del SFMB sin la presentación de garantías señaladas en el Reglamento de NCN, el exportador solicita la devolución mediante el Formulario

Virtual N° 1649 - “Solicitud de Devolución”, disponible en SUNAT Operaciones en Línea ingresando con su RUC y clave sol desde “Mis trámites y consultas”.

Empresas / Otras Declaraciones y solicitudes / Mis devoluciones / Devoluciones / Presentación del PDB Exportadores.

En el Formulario Virtual se debe indicar como periodo el último periodo vencido a la fecha de presentación de la solicitud.

Alternativamente, el exportador también puede solicitar la devolución del Saldo a Favor Materia de Beneficio (SFMB) de manera presencial en las dependencias y Centros de

Servicios al Contribuyente empleando el Formulario 4949.

La compensación automática se puede realizar en el mismo F.V. 621 IGV Renta mensual, previamente habiendo presentado el PDB - Exportadores.

La compensación a solicitud de parte utilizando el F.V. N° 1648 desde SOL.

- TUO de la Ley del IGV.

- Reglamento de la Ley del IGV.

- Reglamento de Notas de Crédito Negociable, D.S. Nº 126-94-EF y

- modificatorias.

- R.S. Nº 157-2005/SUNAT y modificatorias.

- D.S. Nº 155-2011-EF.

Añadir nuevo comentario