¿Qué es el sistema de detracción?

Es un sistema que consiste en detraer (descontar) un porcentaje del monto total de la operación por la venta de ciertos bienes y/o servicios designados por norma, por parte del adquirente o usuario y que son depositados en una cuenta especial en el Banco de la Nación a nombre del proveedor o prestador del servicio, estos fondos serán utilizados para el pago de deudas tributarias administradas y/o recaudadas por la SUNAT.

¿Qué operaciones se encuentran sujetas al sistema de detracciones?

Dentro de las operaciones que se encuentran sujetas al sistema tenemos:

- La venta interna de bienes e inmuebles gravado con IGV, prestación de servicios o contratos de construcción.

- El traslado de bienes fuera del centro de producción, así como desde cualquier zona geográfica que goce de beneficios tributarios hacia el resto del país, cuando dicho traslado no se origine en una operación de venta.

- El retiro de bienes gravado con el IGV.

- Servicio de transporte de bienes por vía terrestre

- Servicio de transporte público de pasajeros realizado por vía terrestre

- Operaciones sujetas al IVAP (Impuesto a la Venta de Arroz Pilado)

¿Qué porcentajes se aplican en el sistema de detracción?

La SUNAT ha establecido a través de resoluciones los bienes y/o servicios que se encuentran dentro de la aplicación del sistema, los cuales cuentan con distintos porcentajes.

En la venta o traslado de los bienes señalados en anexo 1:

Se aplicará siempre que el importe de la operación sea mayor a 1/2 UIT, por la venta gravada con IGV, el retiro considerado venta y el traslado fuera del centro de producción, así como desde cualquier zona geográfica que goce de beneficios tributarios hacia el resto del país, cuando dicho traslado no se origine en una operación de venta gravada con IGV.

| Definición | % Porcentaje |

|---|---|

| Azúcar y melaza de caña | 10 |

| Alcohol etílico | 10 |

| Minerales de oro y sus concentrados gravados con el IGV | 10 |

| Minerales metálicos no auríferos | 10 |

En la venta de los bienes muebles señalados en el anexo 2 y a la de bienes inmuebles:

Se aplicará la detracción por la venta gravada con el IGV, el retiro considerado venta, la venta de bienes exonerados de IGV (cuyo ingreso constituya renta de tercera categoría para efecto del impuesto a la renta).

Tratándose de los bienes previstos en el numeral 1) del artículo 13° de la Ley N° 27037 ley de Promoción de la Inversión en la Amazonía, únicamente estarán sujetos al sistema los bienes a que se refiere el inciso b) del numeral 21 del Anexo 2.

Asimismo, se aplicará el sistema a la venta de bienes inmuebles gravadas con el IGV.

Anexo 2

| Definición | % Porcentaje |

|---|---|

| Recursos hidrobiológicos | 4% |

| Maíz amarillo duro | 4% |

| Caña de azúcar | 10% |

| Arena y piedra | 10% |

| Residuos, subproductos, desechos, recortes, desperdicios y formas primarias derivadas de los mismos. | 15% |

| Bienes gravados con el IGV por renuncia a la exoneración | 10% |

| Carnes y despojos comestibles | 4% |

| Aceite de pescado | 10% |

| Harina, polvo y “pellets de pescado, crustáceos, moluscos y demás invertebrados acuáticos. | 4% |

| Leche | 4% |

| Madera | 4% |

| Oro gravado con el IGV | 10% |

| Paprika y otros frutos de los géneros capsicum o pimienta. | 10% |

| Bienes exonerados del IGV | 1.5% |

| Oro y demás minerales metálicos exonerados del IGV | 1.5% |

| Minerales no metálicos | 10% |

| Plomo | 15% |

En los contratos de construcción y servicios señalados en el anexo 3:

Estarán sujetos al Sistema los servicios gravados con el IGV señalados en este Anexo

Anexo 3

| Definición | % Porcentaje |

|---|---|

| Intermediación laboral y tercerización | 12% |

| Arrendamiento de bienes | 10% |

| Mantenimiento y reparación de bienes muebles | 12% |

| Movimiento de carga | 10% |

| Otros servicios empresariales | 12% |

| Comisión mercantil | 10% |

| Fabricación de bienes por encargo | 10% |

| Servicio de transporte de personas | 10% |

| Contratos de construcción | 4% |

| Demás servicios gravados con el IGV | 12% |

| Servicio de beneficio de minerales metálicos gravado con el IGV | 12% |

¿Quiénes están obligados a efectuar el depósito de detracción?

De acuerdo con el tipo de operación que se encuentre sujeta al sistema, estarán obligados a realizar el depósito:

| Tipo de Operación | Sujeto Obligado |

|---|---|

| En la venta de bienes muebles o inmuebles, prestación de servicios o contratos de construcción gravadis con el IGV / ISC (y venta de algunos bienes muebles exonerados de IGV) o cuyo ingreso constituya renta de tercera categoría para efecto del Impuesto a la Renta. |

|

| Retiro de bienes | Sujeto del IGV |

| Traslado de bienes fuera del centro de la producción. | El propietario de los bienes que realice o encargue el traslado de los mismos. |

| Transporte público de pasajeros realizado via terrestre. | El transportista. |

| Transporte de bienes realizado por vía terrestre. |

|

| Venta de bienes gravados con IVAP |

|

¿En qué momento se debe efectuar el depósito de detracción?

Se deberá efectuar el depósito de detracción en los siguientes casos:

En la venta, retiro o traslado fuera del centro de la producción:

Antes del retiro de los bienes

Salvo que se trate de:

a) En el retiro considerado venta de acuerdo al inc. a) del Artículo 3° de la Ley del IGV. Se deposita a la fecha del retiro o la fecha del comprobante de pago, lo que ocurra primero.

b) En el intercambio de servicios de transformación de bienes con parte del producto final de tales servicios. El depósito por la adquisición de dicha parte del producto final se realiza a la fecha del pago al prestador del servicio.

En la venta gravada con IGV o la venta de bienes exonerada:

- Si el adquiriente es el sujeto obligado, lo que ocurra primero entre:

a. Fecha de pago

b. Registro del CP en el Registro de Compras, dentro del 5to día hábil del mes siguiente aquel en que se efectúe la anotación del CP en el RC. - Si el proveedor recibió el íntegro del importe de la operación: dentro de 5to día hábil siguiente de recibido el íntegro del importe de la operación.

- Si el proveedor por operaciones en Bolsa de Productos: hasta la fecha de entrega del importe contenido en la póliza.

Retiro:

Lo que ocurra entre:

a. Fecha de retiro

b. Fecha de emisión de CP.

En los contratos de construcción y la prestación de servicios:

1.Cuando el usuario es el sujeto obligado: Lo que ocurra primero entre:

a) Fecha de pago (total o parcial)

b) Registro del Comprobante de Pago en el Registro de Compras (*)

2. Cuando el prestador del servicio es el sujeto obligado: Dentro del 5° día hábil siguiente de recibido el íntegro del importe de la operación.

(*) Dentro del 5° día hábil del mes siguiente a aquel en que efectúe la anotación del comprobante de pago en el Registro de Compras.

En el transporte de bienes realizado por vía terrestre:

Cuando el obligado sea el usuario, hasta la fecha de pago parcial o total al prestador del servicio o dentro del quinto (5°) día hábil del mes siguiente a aquel en que se efectúe la anotación del comprobante de pago en el Registro de Compras, lo que ocurra primero.

Cuando el obligado sea el prestador, dentro del quinto (5°) día hábil siguiente de recibida la totalidad del importe de la operación, al no haberse acreditado el depósito respectivo.

En el transporte público de pasajeros realizado por vía terrestre:

El transportista deberá pagar el monto del depósito a la Administradora del peaje:

En el momento en que efectúe el pago del peaje en las garitas puntos de peaje señalados en el Anexo de la R.S. 057-2007/SUNAT.

En la venta de bienes gravados con el IVAP:

El depósito se realizará con anterioridad al retiro de los bienes del Molino o Almacén, en este último caso cuando el retiro se origine en una operación de primera venta.

¿Cuáles son las operaciones exceptuadas de la detracción?

En la venta o traslado de los bienes señalados en anexo 1:

Se exceptuará de aplicar la detracción en las siguientes operaciones:

1. Operaciones sujetas al sistema por importes menores o iguales a 1/2 UIT por unidad de transporte.

2. Operaciones de ventas gravadas con el IGV, cuando por la operación se emita:

-Póliza de Adjudicación con ocasión del remate o adjudicación por los martilleros públicos o entidades que rematan o subastan bienes por cuenta de terceros

-Liquidación de compra de acuerdo al Reglamento de Comprobantes de Pago.

En la venta de los bienes muebles señalados en el anexo 2 y a la de bienes inmuebles:

El sistema no se aplicará en cualquiera de los siguientes casos:

- El importe de la operación sea igual o menor a S/. 700.00 (Setecientos y 00/100 Nuevos Soles), salvo en el caso que se trate de los bienes señalados en los numerales 6, 16, 19 y 21 del Anexo 2.”

- Se emita comprobante de pago que no permita sustentar crédito fiscal, saldo a favor del exportador o cualquier otro beneficio vinculado con la devolución del IGV, así como gasto o costo para efectos tributarios. Esta excepción no opera cuando el adquirente sea una entidad del Sector Público Nacional a que se refiere el inciso a) del artículo 18 de la Ley del Impuesto a la Renta.

- Se emita cualquiera de los documentos a que se refiere el numeral 6.1 del artículo 4 del Reglamento de Comprobantes de Pago, excepto las pólizas emitidas por las bolsas de productos a que se refiere el literal e) de dicho artículo.

- Se emita liquidación de compra, de acuerdo a lo establecido en el Reglamento de Comprobantes de Pago.

- Las empresas del sistema financiero y de seguros y las cooperativas de ahorro y crédito no autorizadas a captar recursos del público que se encuentren bajo el control de la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos de Pensiones emitan una factura electrónica, una boleta de venta electrónica o una nota electrónica vinculada a estas.

En los contratos de construcción y servicios señalados en el anexo 3:

El sistema no se aplicará en cualquiera de los siguientes casos:

a) El importe de la operación sea igual o menor a S/. 700.00 (Setecientos y 00/100 Nuevos Soles).

b) Se emita comprobante de pago que no permita sustentar crédito fiscal, saldo a favor del exportador o cualquier otro beneficio vinculado con la devolución del IGV, así como gasto o costo para efectos tributarios. Esta excepción no opera cuando el usuario o quien encargue la construcción sea una entidad del Sector Público Nacional a que se refiere el inciso a) del artículo 18 de la Ley del Impuesto a la Renta.

c) Se emita cualquiera de los documentos a que se refiere el inciso 6.1 del numeral 6 del artículo 4 del Reglamento de Comprobantes de Pago o los sujetos indicados a continuación emitan un comprobante de pago electrónico por las operaciones que se señalan:

| SUJETO | OPERACIONES | |

|---|---|---|

| 1 | Las administradoras privadas de fondos de pensiones y las entidades prestadoras de salud. | Cualquiera. |

| 2 | Los centros de inspección técnica vehicular a que se refiere el numeral 4.1 del artículo 4 del Reglamento Nacional de Inspecciones Técnicas Vehiculares aprobado por el Decreto Supremo N° 25-2008-MTC y normas modificatorias. | El servicio de inspección técnica vehicular a que se refiere el numeral 4.5 del artículo 4 del Reglamento Nacional de Inspecciones Técnicas Vehiculares. |

| 3 | Las empresas que prestan el servicio de transporte ferroviaro público de pasajeros. | El servicio de transporte ferroviario público de pasajeros. No está incluido el servicio que usa vía férrea local. |

| 4 | Las empresas que prestan el servicio de transporte acuático de mercancías en tráfico nacional, sea este marítimo, fluvial o lacustre. | El servicio prestado a partir de un contrato de transporte marítimo, lacustre o fluvial de mercancias por el cual se deba emitir un conocimiento de embarque. |

| 5 | Las empresas que prestan el servicio de transporte aéreo de carga dentro de los límites del territorio nacional. | El servicio prestado a través de un contrato de transporte aéreo de carga, respecto del cual se deba emitir una carta de porte aéreo. |

| 6 | Las empresas que prestan el servicio de transporte aéreo no regular de pasajeros y/o el servicio de transporte aéreo especial de pasajeros. |

El servicio de transporte aéreo no regular de pasajeros y transporte especial de pasajeros. |

| 7 |

Las empresas del sistema financiero y de seguros y las cooperativas de ahorro y crédito no autorizadas a captar recursos del público que se encuentren bajo el control de la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos y Pensiones. |

Cualquiera. |

| 8 |

La Iglesia Católica. |

Arrendamiento y/o subarrendamiento de inmuebles. |

d) El usuario del servicio o quien encargue la construcción tenga la condición de no domiciliado, de conformidad con lo dispuesto por la Ley del Impuesto a la Renta.”

e) Se emita un comprobante de pago que otorgue derecho a deducir gasto en los casos señalados en el inciso a) del segundo párrafo del artículo 46 de la Ley del Impuesto a la Renta.

En el transporte de bienes por vía terrestre:

El Sistema no se aplicará en cualquiera de los siguientes casos:

a) Cuando se emita comprobante de pago que no permita sustentar crédito fiscal, saldo a favor del exportador o cualquier otro beneficio vinculado con la devolución del IGV, así como gasto o costo para efectos tributarios. Esta excepción no opera cuando el usuario sea una entidad del Sector Público Nacional a que se refiere el inciso a) del artículo 18 de la Ley del Impuesto a la Renta.

b) Cuando el usuario del servicio tenga la condición de no domiciliado, de conformidad con lo dispuesto por la Ley del Impuesto a la Renta.

Primera venta de bienes gravada con el IVAP:

No será de aplicación cuando:

- La operación sea menor o igual a S/ 700.

- Se emita póliza de adjudicación con ocasión del remate o adjudicación por los martilleros públicos o entidades que rematan o subastan bienes por cuenta de terceros, a que se refiere el inciso g) del numeral 6.1 del artículo 4 del Reglamento de Comprobantes de Pago.

¿Qué infracciones tengo si no cumplo con el depósito de detracción?

En el caso de estar obligado y no cumplir con el depósito de detracciones, tendrán las siguientes sanciones:

| INFRACCIÓN | SANCIÓN |

|---|---|

|

El sujeto obligado que incumpla con efectuar el íntegro del depósito a que se refiere el sistema, en el momento establecido. |

50% del importe no depositado. |

|

El proveedor que permita el traslado de los bienes fuera del Centro de Producción sin haberse acreditado el íntegro del depósito a que se refiere el sistema, siempre que este deba efectuarse con anterioridad al traslado. La infracción no se configura cuando el proveedor sea el sujeto obligado. |

50% del monto que debió depositarse, salvo que se cumpla con efectuar el deposito dentro de los 5 días hábiles siguientes de realizado el traslado. |

|

El sujeto que por cuneta del proveedor permita el traslado de los bienes sin que se haya acreditado el deposito a que se refiere el sistema, siempre que este deba efectuarse con anterioridad al traslado. |

Multa equivalente al 50% del monto del depósito, sin perjuicio de la sanción prevista para el proveedor en los numerales 1 y 2. |

|

El titular de la cuenta (beneficiario de los depósitos) que otorgue a los montos depositados un destino distinto al previsto en el sistema. |

100% del importe indebidamente utilizado. |

|

Las administradoras de peaje que no cumplan con depositar los cobros realizados a los transportistas que prestan el servicio de transporte de pasajeros realizado por vía terrestre, en el momento establecido. |

Multa equivalente al 50% del importe no depositado. |

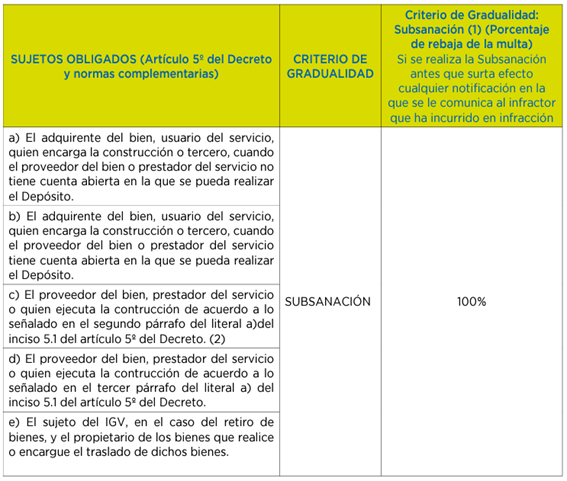

GRADUALIDAD APLICABLE:

En el caso de la infracción establecida en el numeral 1 del inciso 12.2.) del artículo 12° de la R.S. N° 254-2004-SUNAT, se aplicará la siguiente gradualidad:

(1) Se consideran los registros de los tres (3) meses precedentes al anterior a la fecha de presentación de la solicitud cuyo plazo máximo de atraso hubiera vencido a la referida fecha.

(2) Si el proveedor del bien o el prestador del servicio recibió del adquirente o usuario el íntegro del importe de la operación sujeta al Sistema, se deberá tener en cuenta lo siguiente.

a) EI Depósito total que efectúe el proveedor o prestador en el plazo señalado en el segundo párrafo del literal a) del inciso 5.1 del artículo 5 del Decreto determinará que el adquirente o usuario no sea sancionado por la infracción comprendida en el Régimen.

b) EI Depósito parcial efectuado por el proveedor o prestador en el plazo señalado en el segundo párrafo del literal a) del inciso 5.1. del artículo 5 del Decreto o la Subsanación realizada por éstos, reducen la sanción del adquirente o usuario por la infracción contemplada en el Régimen, por un monto equivalente a la rebaja que le pertenezca al provee

Para efecto de la presente nota, sólo se considerarán los Depósitos efectuados durante los veinticinco (25) días hábiles siguientes a la fecha o plazo previsto para el adquirente o usuario los realice al amparo del Decreto.

¿Si no llego a utilizar todo el fondo de detracción para el pago de mis deudas tributarias, ¿puedo solicitar su devolución?

Si, en el caso que los montos depositados en las cuentas no se agotaran luego que hubieran sido destinados al pago de las deudas tributarias recaudadas y/o administradas por SUNAT, pudiendo solicitar su la liberación de los fondos.

Puede solicitarlo a través de los siguientes procedimientos:

Procedimiento general:

Se podrá solicitar la libre disposición de los montos depositados en las cuentas que no se agoten durante tres meses consecutivos como mínimo, luego que hubieran sido destinados al pago de las deudas tributarias por concepto de tributos o multas, así como los anticipos y pagos a cuenta por dichos tributos, incluidos sus respectivos intereses, que constituyan ingreso del Tesoro Público, administradas y/o recaudadas por la SUNAT, y las originadas por las aportaciones a ESSALUD y a la ONP.

Se presentará ante SUNAT los primeros 5 días hábiles: Enero, Abril, Julio, Octubre.

Tratándose de los sujetos que tengan la calidad de Buenos Contribuyentes y/o Agentes de Retención del IGV, la libre disposición se solicitará respecto de los montos depositados en las cuentas que no se agoten durante dos meses consecutivos como mínimo, siempre que el titular de la cuenta tenga tal condición a la fecha en que solicite a la SUNAT la libre disposición de los montos depositados en las cuentas del Banco de la Nación.

Se presentará ante SUNAT los primeros 5 días hábiles: Enero, Marzo, Mayo, Julio, Setiembre, Noviembre

El titular de la cuenta deberá presentar en las dependencias de la SUNAT o a través de SUNAT Operaciones en Línea, una solicitud de libre disposición de los montos depositados en las cuentas del Banco de la Nación, debiendo cumplir con las siguientes condiciones:

- No tener deuda tributaria pendiente de pago. La SUNAT no considera en su evaluación las cuotas de un aplazamiento y/o fraccionamiento de carácter particular o general que no hayan vencido;

- No tener la condición de domicilio fiscal no habido de acuerdo con las normas vigentes;

- Tratándose de los obligados a llevar el Registro de Ventas e Ingresos Electrónico y/o el Registro de Compras Electrónico, haber cumplido con generar los indicados registros y llevarlos de acuerdo con los requisitos, formas, plazos, condiciones y demás aspectos señalados por la SUNAT (1).

- No haber incurrido en la infracción contemplada en el numeral 1 del artículo 176 del Código Tributario.

- Una vez que la SUNAT haya verificado que el titular de la cuenta ha cumplido con los requisitos antes señalados, emitirá una resolución aprobando la solicitud de libre disposición de los montos depositados en las cuentas del Banco de la Nación presentada. Dicha situación será comunicada al Banco de la Nación con la finalidad de que haga efectiva la libre disposición de fondos solicitada.

Procedimiento especial:

El procedimiento especial es aplicable únicamente a los montos depositados derivados de alguno o varios de los bienes establecidos en los Anexos 1 y 2 de la Resolución de Superintendencia Nº 1832004/SUNAT, excepto los comprendidos en los numerales 20 y 21 del Anexo 2.

El titular de la cuenta presentará ante SUNAT hasta en dos oportunidades por mes los primeros 3 días hábiles de cada quincena.

La libre disposición de los montos depositados comprende el saldo acumulado hasta el último día de la quincena anterior a aquella en la que se solicite la liberación de fondo.

Aprueban norma para la aplicación del sistema de detracción a operaciones en el sector minería metálica aurífera y no aurífera

Se publicó la Resolución de Superintendencia N° 086-2025/SUNAT, que modifica la Resolución de Superintendencia N° 183-2004/SUNAT, que aprueba normas para la aplicación del sistema de pago de obligaciones tributarias, a fin de mejorar el cumplimiento tributario en el sector económico vinculado con la minería metálica aurífera y no aurífera. Su vigencia será a partir del 1 de abril de 2025.

Se excluyen operaciones del sistema de detracciones:

Mediante la RS 121-2025/SUNAT, se incorpora la segunda disposición complementaria final en la RS 086-2025/SUNAT, señala que, se excluyen del pago del SPOT, a los minerales de oro y sus concentrados gravados con el IGV, y

los minerales metálicos no auríferos del Anexo 1, cuando su traslado sea realizado fuera del centro de producción, así como desde cualquier zona geográfica que goce de beneficios tributarios hacia el resto del país, antes de su ingreso a la planta por el servicio de beneficio de minerales, cuando dichos traslados no se originen en una operación de venta gravada con este impuesto, siempre que se trate de minerales sin procesar incluidos en las subpartidas nacionales del Capítulo 26 de la Sección V del Arancel de Aduanas 2022, aprobado por el Decreto Supremo N.° 404-2021-EF o norma que lo sustituya.

Base Legal: Resolución de Superintendencia N° 121-2025/SUNAT

Mediante la RS 175-2025/SUNAT, se modifica la segunda disposición complementaria final en la RS 086-2025/SUNAT, señala que, se excluyen del SPOT, a los minerales de oro y sus concentrados gravados con el IGV, y los minerales metálicos no auríferos, establecidos en los numerales 3 y 4 del Anexo 1, las operaciones de traslado a que se refiere el inciso c) del numeral 2.1 del artículo 2 de la citada norma concordado con el inciso c) del artículo 3 del Texto Único Ordenado del Decreto Legislativo N.° 940, aprobado por el Decreto Supremo N.° 155-2004-EF.

Base Legal: Resolución de Superintendencia N° 175-2025/SUNAT

Facultad Discrecional:

Mediante la Resolución de Superintendencia Nacional Adjunta de Tributos Internos N° 013-2017-SUNAT/700000, se aplica la facultad discrecional en la administración de sanciones por infracciones vinculadas con la obligación de sustentar el traslado, la remisión o la posesión de bienes con la constancia de depósito, tipificadas en los numerales 4, 5, 8, 9, 15 y 16 del artículo 174 del Código Tributario, respecto a la obligación de efectuar el depósito de la detracción antes del inicio del traslado de los bienes incorporados al anexo 1 mediante la R.S. N.° 086-2025/SUNAT.

Al respecto, la inaplicación de estas sanciones se regirá para las operaciones sujetas al SPOT relacionados con los bienes incorporados o reincorporados realizadas durante los primeros sesenta (60) días calendarios contados a partir de la fecha de entrada en vigencia de la resolución (del 01/04/2025 al 30/05/2025) con el fin de acompañar y asistir a los contribuyentes.

Base Legal:

CASO PRACTICO:

La empresa A, se encuentra realizando los preparativos para su aniversario, por lo que contrata los servicios de una empresa que se encargue de la organización, así contrata los servicios de la empresa B por un importe de S/ 38,000.00 más IGV. La empresa B emitió la factura respectiva con fecha 5.4.2024. La empresa A canceló la operación el mismo día, realizando la detracción correspondiente y en esa fecha efectuó la anotación en el registro de compras.

SOLUCIÓN:

El servicio prestado por la empresa B se encuentra sujeto al sistema de detracciones como demás servicios gravados con el IGV (numeral 10 del anexo 3 de la RS 183-2004/SUNAT y modificatorias). En tal sentido, el porcentaje de la detracción será del 12%.

Se realizó el pago del servicio el día 5.4.2024, realizándose también el depósito en la cuenta del Banco de la Nación con el porcentaje del 12%.

Cálculo de la operación:

VALOR DE VENTA S/ 38,000.00

IGV S/ 6,840.00

PRECIO DE VENTA S/ 44,840.00

Cálculo de la detracción:

12% x 44,840 = 5.380.80

Por tanto, la empresa A al realizar el depósito de detracción de 5,380.80 en la cuenta de detracción de la empresa B, así como registrar la factura emitida por la empresa B en el registro de compras, del día 5.4.2024 pudiendo gozar del crédito fiscal correspondiente al período abril del 2024.

Base Legal, aquí