¿Qué es el régimen de retenciones del IGV?

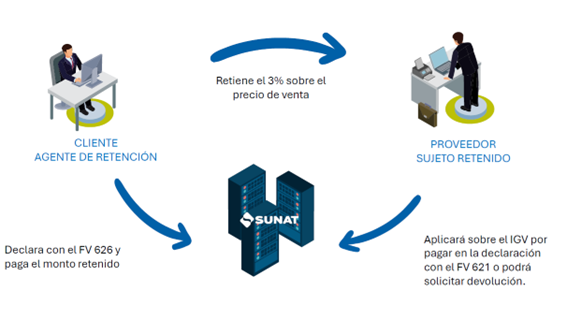

El régimen de retenciones del IGV es un sistema por el cual se retiene un porcentaje del total de la operación por parte del comprador (agente de retención) al vendedor. Esta retención será declarada y pagada por el agente de retención, mientras que el vendedor podrá utilizarlo para ser aplicado al IGV que tenga por pagar o en el caso de no agotarlo podrá solicitar su respectiva devolución (*).

Tenga en cuenta que el agente de retención será designado por la SUNAT mediante la emisión de una resolución.

¿Qué aplica el régimen de retenciones?

Aplicará a todas aquellas operaciones de venta de bienes, primera venta de bienes inmuebles, prestación de servicios y contratos de construcción gravadas con el IGV cuyos importes superen S/. 700.00 (Setecientos Nuevos Soles).

No se aplica en operaciones que estén exoneradas e inafectas del impuesto, así como aquellas operaciones que se encuentran excluidas de este régimen.

¿Cuáles son las operaciones excluidas del régimen de retenciones?

Estarán excluidas del régimen de retención las operaciones:

- Realizadas con proveedores que tengan la calidad de buenos contribuyentes.

- Realizadas con otros sujetos que tengan la condición de Agente de Retención.

- En las cuales se emitan los documentos a que se refiere el numeral 6.1. del Artículo 4 del Reglamento de Comprobantes de Pago.

- En las que se emitan boletas de ventas, tickets o cintas emitidas por máquinas registradoras, respecto de las cuales no se permita ejercer el derecho al crédito fiscal.

- De venta y prestación de servicios, respecto de las cuales conforme a lo dispuesto en el Artículo 7 del Reglamento de Comprobantes de Pago, no exista la obligación de otorgar comprobantes de pago.

- En las cuales opere el Sistema de Pago de Obligaciones Tributarias con el Gobierno Central (SPOT).

- Realizadas por Unidades Ejecutoras del Sector Público que tengan la condición de Agente de Retención, cuando dichas operaciones las efectúen a través de un tercero, bajo la modalidad de encargo, sea éste otra Unidad Ejecutora, entidad u organismo público o privado.

- Sustentadas con las liquidaciones de compra de pólizas y adjudicación, las mismas que seguirán regulándose conforme a lo dispuesto por el Reglamento de Comprobantes de Pago.

- Realizadas con proveedores que tengan la condición de Agentes de Percepción del IGV, según lo establecido en las Resoluciones de Superintendencia Núms. 128-2002/SUNAT y 189-2004/SUNAT, y sus respectivas normas modificatorias.

¿Cuál es la tasa de retención?

La tasa de retención será de 3% del importe total de la operación gravada.

¿En qué momento se debe realizar la retención del IGV?

Se efectuará la retención en el momento en que se realice el pago, con prescindencia de la fecha en que se efectuó la operación gravada con el IGV

En caso de pagos parciales de la operación gravada con el impuesto, la tasa de retención se aplicará sobre el importe de cada pago.

En operaciones realizadas en moneda extranjera, la conversión a moneda nacional se efectuará al tipo de cambio promedio ponderado venta, publicado por la Superintendencia de Banca y Seguros en la fecha de pago. En los días en que no se publique el tipo de cambio referido se utilizará el último publicado.

¿Se debe entregar un comprobante por la retención del IGV?

Así es, al momento de efectuar la retención, el Agente de Retención entregará a su Proveedor un "Comprobante de Retención", siendo obligatorio a partir del 01.01.2018 su emisión de forma electrónica.

¿Existe un monto mínimo por el cual no se aplique el régimen de retenciones?

Efectivamente, existe un monto mínimo por el cual no se aplicará el régimen de retenciones, siendo el monto menor o igual a S/ 700.

Sin embargo, puede ver el siguiente cuadro con la casuística en aquellos casos que presenten la emisión de notas de débito que influyen en el monto de las operaciones en relación al monto mínimo de aplicación.

|

IMPORTE DEL COMPROBANTE DE PAGO |

IMPORTE DE LA NOTA DE DEBITO |

IIMPORTE TOTAL DE LA OPERACIÓN |

CONDICIÓN A LA FECHA DE EMISIÓN DE LA NOTA DE DEBITO |

¿SE EFECTÚA LA RETENCIÓN? |

|---|---|---|---|---|

| S/ 690 | S/ 30 | S/ 720 | Se pagó el importe del Comprobante de Pago sin retención. | SI, por el importe de la Nota de Débito |

| S/ 690 | S/ 30 | S/ 720 | No se pagó el importe del Comprobante de Pago. | SI, por el importe total de la operación |

| S/ 710 | S/ 30 | S/ 740 | Se pagó el importe del Comprobante de Pago con retención. | SI, por el importe de la Nota de Débito |

| S/ 710 | S/ 30 | S/ 740 | No se pagó el importe del Comprobante de Pago con retención. | SI, por el importe total de la operación operación |

| S/ 600 | S/ 30 | S/ 630 |

Importe del Comprobante pagado o pendiente de pago. |

NO, el importe de la operación incluida la Nota de Débito, no supera el monto mínimo de S/ 700 |

ESQUEMA DEL PROCESO DE RETENCIÓN DEL IGV

CASO PRÁCTICO

La empresa A ha realizado la venta de productos de limpieza a la empresa B (agente de retención designado por resolución), por un valor de venta de S/ 1,300.00. Se desea conocer ¿cuánto será la retención?

SOLUCIÓN:

Importe total de la operación:

Valor de Venta S/ 1 300

IGV 18% S/ 234

Precio de Venta S/ 1 534

Cálculo de retención:

Total importe de la operación S/ 1 534

Retención 3% *1534 S/ 46

Por tanto, la empresa B deberá efectuar la retención a la empresa A, esta última podrá aplicar esta retención contra el IGV por pagar, mientras que la empresa B deberá declarar los S/ 46.00 a través del FV 626 y pagarlo con el mismo formato o utilizando el FV 1662 Guía pagos varios.

- Base Legal, aquí

(*) Para información sobre la solicitud de devolución puede ingresar al siguiente enlace https://emprender.sunat.gob.pe/acciones-contribuyente/procedimiento-devolucion/devolucion-impuestos

Añadir nuevo comentario