El Régimen Especial del Impuesto a la Renta (RER) es un régimen tributario dirigido a las personas naturales, sociedades conyugales, sucesiones indivisas y personas jurídicas, domiciliadas en el país, que obtengan rentas de tercera categoría provenientes de las siguientes actividades:

a. Actividades de comercio y/o industria, entendiéndose por tales a la venta de los bienes que adquieran, produzcan o manufacturen, así como la de aquellos recursos naturales que extraigan, incluidos la cría y el cultivo.

b. Actividades de servicios, entendiéndose por tales a cualquier otra actividad no señalada expresamente en el inciso anterior.

Las actividades antes señaladas podrán ser realizadas en forma conjunta.

Comprobantes de Pago Electrónicos.

Los contribuyentes acogidos a este régimen deben emitir comprobantes de pago electrónicos como boletas de venta, facturas, entre otros.

| IMPORTANTE: | No es obligatorio emitir boletas de venta o tickets por ventas menores a S/ 5, salvo que el comprador lo exija. En estos casos, al final del día, debe emitir una boleta de venta que comprenda el total de sus ventas menores a S/ 5, por las que no se hubiera emitido boleta, conservando el original y la copia para el control de la SUNAT. |

|---|

Para mayor información sobre estos, ingresar aquí

Libros y Registros Contables

- Registro de Ventas

- Registro de Compras

La forma de llevado se debe hacer conforme a las normas vigentes sobre la materia, para mayor información, ingresar aquí.

Tasa del RER:

- 1.5% de sus ingresos netos mensuales provenientes de sus rentas de tercera categoría.

- 18% (16% de IGV y 2% del Impuesto de Promoción Municipal)

Declaración y Pago:

Las declaraciones mensuales se realizan por el portal de SUNAT mediante el Formulario Virtual 621, el cronograma de obligaciones mensuales lo puede encontrar aquí.

Asimismo, los contribuyentes del RER no están obligados a realizar la Declaración Jurada Anual del Impuesto a la Renta.

Los pagos se pueden realizar de manera virtual o presencial:

- Virtualmente:

- Portal Sunat (con Clave SOL): ingresando a www.sunat.gob.pe/ Sunat Operaciones en Línea (Sol)/ Nueva Plataforma/ Presentación y pago/ Boletas de Pago/ Pago de Tributos.Podrá utilizar las siguientes modalidades:

- Cargo en Cuenta Bancaria (previa afiliación en la entidad financiera),

- Cuenta de Detracciones,

- Número de Pago SUNAT (NPS),

- Tarjeta de Débito, Crédito o YAPE.

- Mediante el APP de su Banco: en el APP de su banco ingresar a la opción Pago de Servicios/ Sunat NPS/ Ingresar Numero de NPS (generado previamente en la Página de SUNAT o por las App Personas y Emprender)

- Mediante la App Personas y App Emprender: podrás realizar el pago de tributos, ingresando a la opción Declaraciones y Pagos/ Boletas de pago.

- Pagos Sin Clave SOL: desde www.sunat.gob.pe en la opción Operaciones en línea (SOL), sección Pagos sin Clave SOL.

- Portal Sunat (con Clave SOL): ingresando a www.sunat.gob.pe/ Sunat Operaciones en Línea (Sol)/ Nueva Plataforma/ Presentación y pago/ Boletas de Pago/ Pago de Tributos.Podrá utilizar las siguientes modalidades:

- Presencialmente:

- En los bancos y agentes autorizados.

Acogimiento al RER

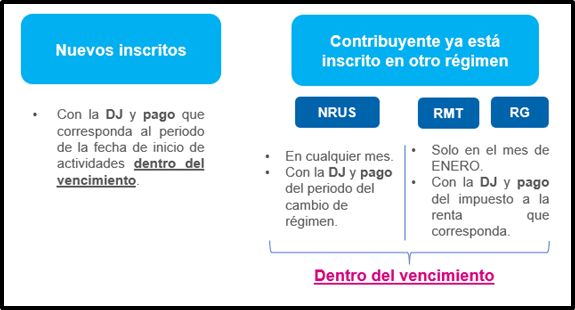

Cuando inician actividades en el transcurso del ejercicio:

Con la declaración y el pago de la cuota, que corresponda al periodo de inicio de actividades declarado en el RUC, y siempre que se efectúen dentro de la fecha de vencimiento.

Cuando provienen del:

b.1. Régimen MYPE Tributario o Régimen General: el acogimiento se realizará únicamente con ocasión de la declaración y pago del periodo enero de cada año, siempre que se efectúen dentro de la fecha de vencimiento.

b.2. Nuevo Régimen Único Simplificado – NRUS: Puede acogerse en cualquier periodo del ejercicio con la declaración y pago dentro de la fecha de vencimiento.

Caracteristicas

| Conceptos | Descripción |

|---|---|

| Sujetos comprendidos

|

Personas naturales, jurídicas, sucesiones indivisas, sociedad conyugal |

| Actividades comprendidas | Empresariales (verificar restricciones) |

| Límite de Ingresos | S/ 525,000 anuales |

| Límite de compras | S/ 525,000 anuales. |

| Activos fijos | S/ 126,000 (no cuentan predios y vehículos) |

| Cantidad de Trabajadores | Hasta 10 por turno de trabajo. |

| Libros y Registros | Registro de Compras y Registro de Ventas |

| Comprobantes que emiten | Factura, boleta de venta y los demás permitidos. |

| Tributos mensuales |

|

Sujetos y actividades que no pueden estar en el RER

No están comprendidas en el presente Régimen las personas naturales, sociedades conyugales, sucesiones indivisas y personas jurídicas, domiciliadas en el país, que:

|

Incurra en cualquiera de los siguientes supuestos: |

Tampoco podrán acogerse al presente Régimen los sujetos que: |

|---|---|

|

Cuando en el transcurso de cada ejercicio gravable ingresos netos superen los S/. 525,000.00 (Quinientos Veinticinco Mil y 00/100 Nuevos Soles). |

Realicen actividades que sean calificadas como contratos de construcción según las normas del Impuesto General a las Ventas, aun cuando no se encuentren gravadas con el referido Impuesto. |

|

El valor de los activos fijos afectados a la actividad, con excepción de los predios y vehículos, supere los S/. 126,000.00 (Ciento Veintiséis Mil y 00/100 Nuevos Soles). |

Presten el servicio de transporte de carga de mercancías siempre que sus vehículos tengan una capacidad de carga mayor o igual a 2 TM (dos toneladas métricas), y/o el servicio de transporte terrestre nacional o internacional de pasajeros. |

|

Cuando en el transcurso de cada ejercicio gravable el monto de sus adquisiciones afectadas a la actividad acumuladas supere los S/. 525,000.00 (Quinientos Veinticinco Mil y 00/100 Nuevos Soles). Las adquisiciones a las que se hace referencia no incluyen las de los activos fijos. |

Sean notarios, martilleros, comisionistas y/o rematadores; agentes corredores de productos, de bolsa de valores y/u operadores especiales que realizan actividades en la Bolsa de Productos; agentes de aduana; los intermediarios y/o auxiliares de seguros. |

|

Desarrollen actividades generadoras de rentas de tercera categoría con personal afectado a la actividad mayor a 10 (diez) personas por turno de trabajo. |

Desarrollen actividades de comercialización de combustibles líquidos y otros productos derivados de los hidrocarburos, de acuerdo con el Reglamento para la Comercialización de Combustibles Líquidos y otros productos derivados de los Hidrocarburos |

|

Organicen cualquier tipo de espectáculo público. |

|

|

Sean titulares de negocios de casinos, tragamonedas y/u otros de naturaleza similar. |

|

|

Sean titulares de agencias de viaje, propaganda y/o publicidad. |

|

|

Realicen venta de inmuebles. |

|

| Presten servicios de depósitos aduaneros y terminales de almacenamiento. | |

|

Añadir nuevo comentario